将来の資産形成のために、少しずつでも投資を始めたいと思ったことはありませんか?

「つみたてNISA」は、そんな初心者にもやさしい、国が用意したお得な投資制度です。

この制度をうまく活用すれば、税金を抑えながらコツコツとお金を増やしていくことが可能になります。

つみたてNISAとは?

NISA(ニーサ)は、少額からの投資を行う方のために2014年1月にスタートした「少額投資非課税制度」です。

そして最も特徴的なことは、投資に対して得られる利益が非課税になる点。

通常、株や投資信託の運用益には約20%の税金がかかりますが、つみたてNISAならその税金がゼロに。毎月少額ずつ積み立てながら、長期的な視点で資産形成をしていくのが特徴です。

https://www.fsa.go.jp/policy/nisa2/tsumitate-simulator/(参考:2025-06-04)

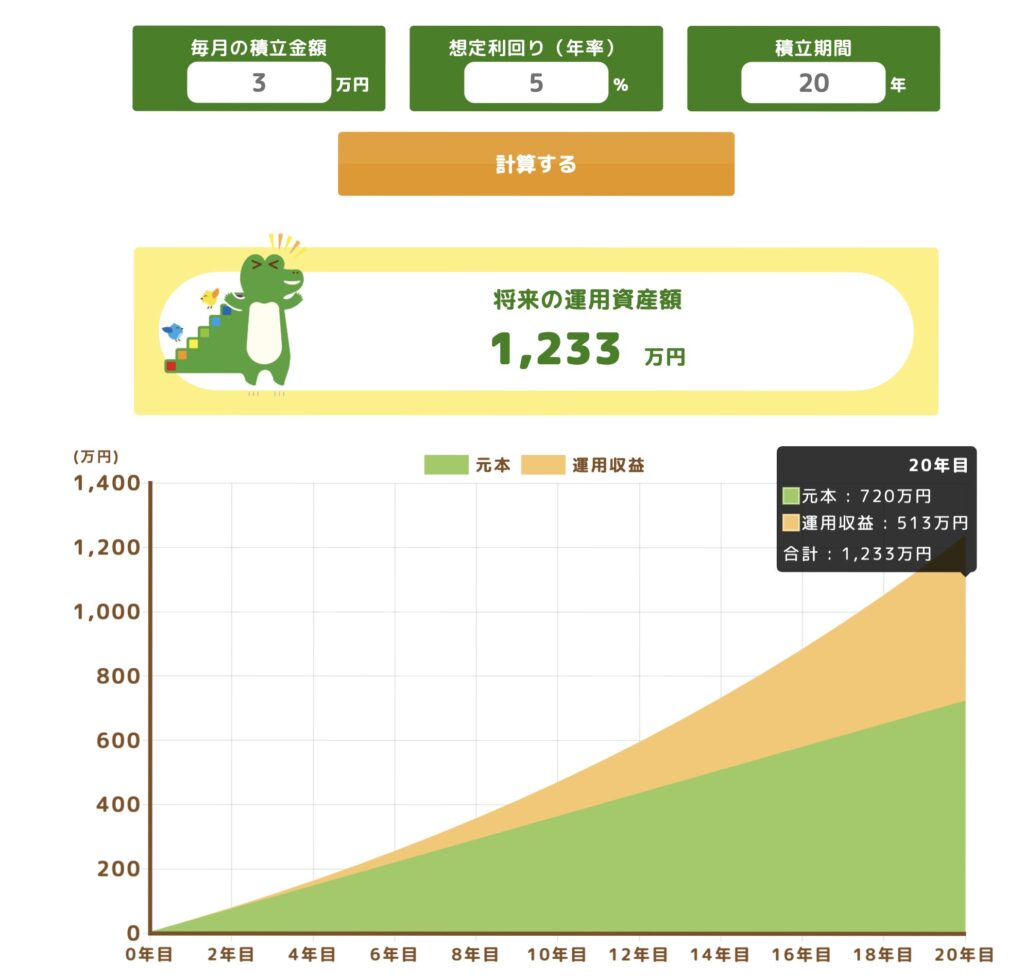

例えば、このつみたてNISAを利用して毎月3万円を想定利回り5%で運用した場合、20年後は元本720万円、運用収益513万円、併せて1,233万円の資産になります。

つみたてNISAは非課税ですから、運用収益513万円がそのまま手に入ります。

政府が国民の資産形成に本気

つみたてNISAを政府が推進する背景には、「家計の資産形成を支援し、貯蓄から投資へと国民の資産行動を変える」狙いがあります 。

日本では預貯金に資産が集中しがちで、金融上のリスク分散が進んでいない点を課題視していました。

また、つみたてNISAは低コストな投資信託を中心に構成され、初心者でも安心して制度を利用できるよう設計されています 。

政府は「貯蓄から投資へ」というスローガンのもと、国民の金融リテラシー向上と中長期的な資産形成を後押ししています 。

さらに、新NISAでは非課税期間の恒久化や非課税口座の拡充など、制度の強化策が取られ、より多くの人が参入しやすくなりました 。

2027年末までに買付額を倍増させる目標も掲げていましたが、なんと3年前倒しで目標を達成しました。政府が本気で制度普及を進めていることがうかがえます。

非課税の仕組みと非課税期間

https://www.fsa.go.jp/policy/nisa2/know/(参照:2025-06-04)

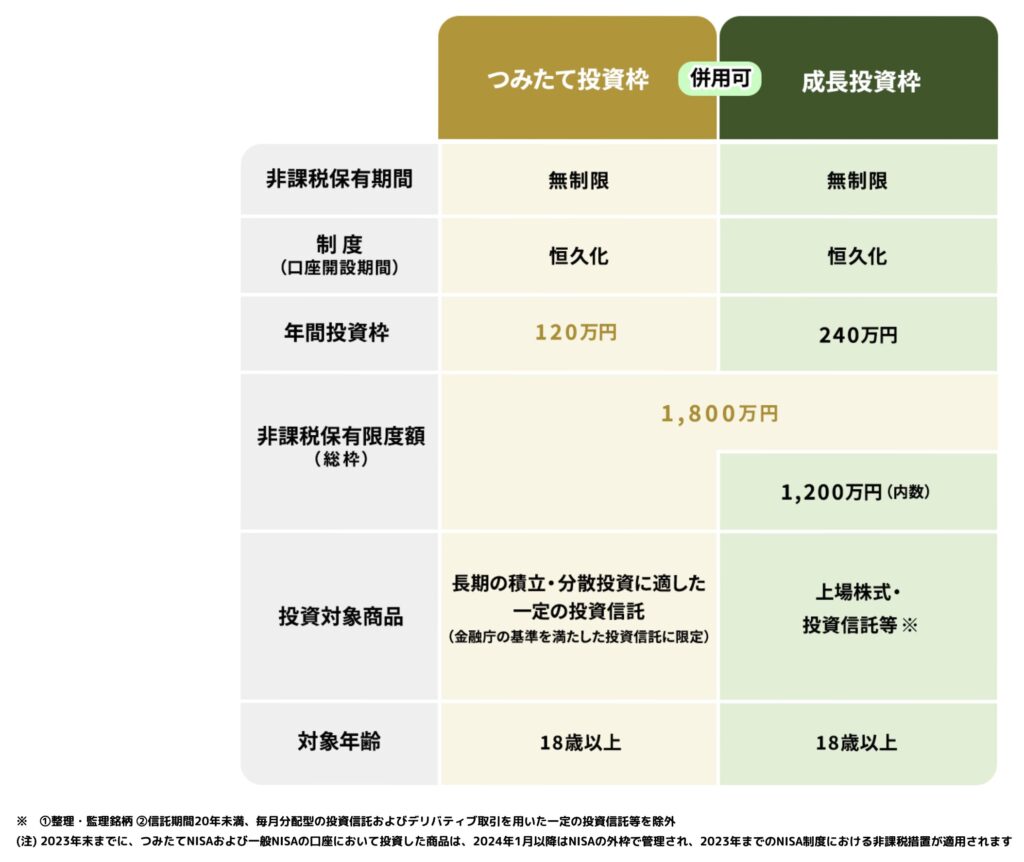

非課税保有期間はつみたてNISAでは20年間、一般NISAでは5年間でしたが、2024年からのNISAでは無期限となりました。

そのため、非課税保有期間を気にすることなく、さらに長期投資を行いやすくなりました。

さらに、年間投資額が360万円まで拡大しました。生涯を通じての非課税保有限度額は、1,800万円が上限です。

NISAでは「つみたて投資枠」と「成長投資枠」の2種類があります。

つみたて投資枠:年間120万円

毎月一定額を積み立てる投資枠で、旧制度のつみたてNISA対象ファンドを購入することができます。日本に約6,000あるファンドの中から厳選された270のファンドです。

成長投資枠:年間240万円

国内株式、外国株式、投資信託などの商品を購入することができます。

つみたてだけでなく、一括投資も可能な投資枠です。

どんな商品に投資できるの?

投資できるのは、金融庁が選んだ低リスクで手数料の安い投資信託やETFに限定されています。

選ばれているのは、長期的に安定した成長が見込まれている商品。「難しい商品を選ぶのが不安」という方でも、比較的安心して始められます。

投資信託とは

投資信託(とうししんたく)とは、たくさんの人から集めたお金を1つの大きな資金としてまとめ、運用のプロ(ファンドマネージャー)が株式や債券などに分散投資してくれる金融商品です。英語では「ファンド(Fund)」とも呼ばれます。

初心者にとっての主なポイントは以下の通りです:

投資信託のポイント

- 自分で銘柄を選ばなくてもいい(プロが運用)

- 小額(数百円〜)から投資できる

- リスク分散がしやすい(複数の資産に分けて投資される)

- 銀行や証券会社、ネット証券などで購入できる

例えば、1つの投資信託を買うだけで、日本企業・アメリカ企業・世界の債券などに分散して投資してくれる商品もあります。手数料や運用方針などは商品ごとに異なるため、購入前に「目論見書(もくろみしょ)」で内容を確認することが大切です。

ETF

ETF(イーティーエフ)は、「Exchange Traded Fund(上場投資信託)」の略で、証券取引所に上場している投資信託のことです。つまり、株式のように市場で売買できる投資信託です。

初心者向けにわかりやすく説明すると、以下のような特徴があります:

ETFの基本ポイント

- 投資信託の一種:中身は分散投資されたファンドです(たとえばS&P500や日経平均株価に連動するように設計されている)。

- 株式のようにリアルタイムで売買できる:通常の投資信託は1日1回の価格(基準価額)でしか売買できませんが、ETFは株と同じようにその時の市場価格で売買できます。

- 手数料が比較的安い:運用コスト(信託報酬)が低めの商品が多く、長期投資にも向いています。

- 少額でも広く分散投資ができる:1本買うだけで、世界中の企業に分散投資するような商品もあります。

- ネット証券などで気軽に買える:株と同じ感覚で注文できます。

例:

- 国内ETF:TOPIX連動型ETFなど

- 海外ETF:VOO(S&P500連動)、VT(全世界株式)など

ETFは「長期投資」「分散投資」「コスト重視」などのニーズを満たす商品として、多くの投資家に支持されています。投資信託よりも柔軟に売買できるのが魅力ですが、株式と同じく価格が変動するため、値動きには注意が必要です。

金融庁が選んだ銘柄=リスクがないわけではありませんので、その点は認識しておいてくださいね。

つみたてNISAのメリット

少額から始められる

つみたてNISAの大きなメリットの一つは、少額から投資を始められることです。

月100円や1,000円など、無理のない金額でスタートできるため、初心者にも安心です。「いきなり大金を投資するのは怖い…」という方でも気軽に挑戦できます。

毎月コツコツ積み立てることで、時間を味方につけた「ドルコスト平均法」の効果も期待できます。長期的な視点で積立を続ければ、資産の安定的な成長にもつながります。また、非課税で運用できるので、増えた利益に税金がかからない点も魅力です。

「少しずつ、着実にお金を育てたい」と考える人にはぴったりの制度です。

旧制度と併用できる

旧制度では「一般NISA」と「つみたてNISA」の2種類がありました。

一般NISA:120万円/年×5年間=600万円の投資が非課税

つみたてNISA:40万円/年×20年=800万円の投資が非課税

新しいつみたてNISAの制度は旧制度の共存が可能です。

2023年から

・一般NISAをしていた人は5年間

・つみたてNISAをしていた人は20年間

非課税枠で運用ができます。

投資益が非課税になるので、複利効果が高まりやすい

つみたてNISAでは、投資で得た利益(値上がり益や分配金)が非課税になります。通常の口座では、利益に約20%の税金がかかりますが、つみたてNISAではこれがゼロ。

そのため、利益をそのまま再投資に回すことができ、複利効果が高まりやすくなるのです。複利とは「利益が利益を生む力」であり、時間が経つほど効果が大きくなります。

たとえば、毎年利益が出るたびに税金を取られる場合と、すべて再投資に回せる場合とでは、10年後、20年後に大きな差が生まれます。

長期でじっくり資産形成をしたい人にとって、非課税×複利の組み合わせは非常に強力なメリットと言えるでしょう。つみたてNISAは、まさに「時間と非課税」を味方につける制度です。

非課税枠に含み益は含まれない

例えば、1,800万円の非課税枠を利用して100万円で購入した株が、値上がりして200万円になったとします。

その際、残りの非課税枠は

1,800万円−200万円(時価)=1,600万円 ではなく

1,800万円ー100万円(取得価額)=1,700万円

となります。

購入した投資信託はいつでも売却できる、そして非課税枠は復活する

例えば1,800万円の非課税枠のうち100万円分を使用して株を購入したとします。

その後、株が100万円から150万円に値上がりしたので、売却したとします。

売却後は非課税枠が100万円分復活するので、1,700万円ではなく1,800万円となります。

投資における注意点

元本割れのリスクはゼロではない

投資はお金を増やすチャンスがある一方で、必ずしも元本(最初に投じたお金)が保証されているわけではありません。

つまり、株価や投資信託の価格が下がると、元本を下回る=元本割れの可能性があります。これは株式や債券、不動産など、どの投資商品にも共通するリスクです。

特に短期的な価格の変動は避けられず, 一時的に大きく下がることもあります。「銀行預金のように絶対に減らないもの」とは異なることを、まず理解しておきましょう。

リスクを下げるためには、長期・分散・積立といった基本戦略が有効です。焦って売却せず、冷静に運用を続けることが大切です。投資はあくまでリスクとリターンのバランスを取る行動だということを、常に意識しておきましょう。

相場の上下に一喜一憂せず、「長期・積立・分散」を意識する

投資では、日々の相場の変動に振り回されないことが大切です。上がれば嬉しく、下がれば不安になるのは自然なことですが、一喜一憂して頻繁に売買することはおすすめできません。

短期的な値動きに反応して売買を繰り返すと、手数料がかさみ、タイミングを誤るリスクも高まります。そこで意識したいのが「長期・積立・分散」という基本の投資スタイル。

コツコツと時間をかけて積み立て、複数の商品に分散投資することで、リスクを抑えつつ安定した成長が期待できます。特につみたてNISAなどはこのスタイルにぴったり。

短期の波に動じず、長期的な視点でじっくり資産を育てましょう。相場に惑わされず、冷静な投資判断が成功への近道です。

どんな人に向いている?

投資初心者で、まずは制度を使って経験してみたい人

つみたてNISAは、投資初心者が安心してスタートするのにぴったりの制度です。

少額から始められ、購入できる商品も金融庁が選定した長期・積立・分散投資に適したものに限定されているため、リスクを抑えながら投資の経験を積めます。

年間投資額の上限があることも、使いすぎを防ぎ、無理のない範囲で始めやすいポイント。さらに、得られた利益が非課税になるのも魅力です。

はじめはわからないことも多い投資ですが、つみたてNISAを通じて、運用の仕組みや値動きの感覚を学ぶことができます。

「とりあえずやってみたい」という人にもおすすめで、将来に向けた第一歩として最適な制度といえるでしょう。

教育資金や老後資金などを数年〜20年かけて準備したい人

つみたてNISAは、中長期的な資金準備に向いている制度です。非課税期間が無制限であるため、教育費や老後資金など、将来に向けてじっくり資産を育てたい人に最適です。

毎月コツコツと積み立てることで、相場の上下に左右されにくい「ドルコスト平均法」の効果も期待できます。投資による利益も非課税のため、複利効果が活かしやすく、効率的な資産形成が可能です。

また、制度自体が「長期・積立・分散」を前提として設計されているので、時間を味方にした堅実な運用がしやすいのも魅力。将来のライフイベントに備えたい人にとって、心強い選択肢となります。

銀行預金だけでは将来が不安な人

超低金利が続く今の日本では、銀行預金だけではお金がほとんど増えません。将来の物価上昇(インフレ)を考えると、預金の価値が目減りするリスクもあります。

そんな中で、つみたてNISAは少額から始められる投資制度として、将来への備えに活用しやすい仕組みです。

年間360万円までの投資利益が非課税となり、複利の力を活かした資産形成が期待できます。投資信託を通じて分散投資できるため、リスクを抑えつつ運用を続けることが可能です。

銀行預金の延長線上で、「お金を育てる感覚」で始められるのも大きな魅力。将来に不安を感じている人は、つみたてNISAで一歩を踏み出してみるとよいでしょう。

銀行や証券会社で始められるが、ネット証券が便利で手数料が安い

つみたてNISAは、多くの銀行・証券会社で口座を開設できます。

「窓口で話を聞くのは手間だな〜、もっと楽な方法はないの?」とお考えの方もいるかと思います。

手間を省きたい方におすすめなのは「ネット証券」です。

なぜなら、ネット証券は取扱商品が豊富で、購入手数料が無料(ノーロード)の商品が多いからです。

さらに、スマホやパソコンから24時間いつでも設定・変更ができて便利。

どれも初心者向けサポートが充実しており、情報も分かりやすく整理されています。

店舗に行かなくても手続きが完了し、コスト面でも圧倒的に有利です。

前述で紹介した松井証券もネットで手続きはできます。ですが、「他の証券会社を使いたいなー」という方は、楽天証券を覗いてみてはいかがでしょうか。

まとめ

つみたてNISAは、まずは焦らず少額から始めることが大切です。投資を始めると、「早く高額投資したほうが利益が大きいのでは?」と焦ってしまうことがあります。

しかし、初心者のうちは株価の上がり下がりに慣れていないため、急な下落に動揺しやすく、冷静な判断が難しくなることも。いきなり高額を投資してしまうと、損失が出たときに不安になり、途中でやめてしまうリスクもあります。

つみたてNISAは長期・積立・分散が基本なので、最初は月1,000円や5,000円など少額から無理なくスタートするのが賢明です。

徐々に投資に慣れ、自分のリスク許容度が分かってから増額を検討しましょう。コツコツ積み立てることが、将来の安心につながります。

そしてつみたてNISAは、「これから投資を始めたいけど怖い」と思っている方にこそ知ってほしい制度です。

少額から始められ、税制面でも非常に優遇されているため、長期的に資産を育てていくにはピッタリ。まずは自分に合った証券口座を開設し、第一歩を踏み出してみましょう。

<記事を作成するにあたり参考にしたサイト>

NISA公式サイト NISAを知る

https://www.fsa.go.jp/policy/nisa2/know/(参照:2025-06-04)

ランキングに参加しています。ポチッとしてもらうと、とても励みになります(^-^)/

記事が気に入ったら

フォロープリーズ!

Wrote this articleこの記事を書いた人

あかぐり

クレジットカードを使い続けて10年以上。初めてクレジットカードを作る人に向けて、また、サイトに来てくれた人の経験や知識に「ちょい足し」するべく、クレジットカードの実体験とお金に関する情報を発信しています。