資産運用を始めたいと考えている方の中には、「日本株にすべきか、米国株にすべきか」で悩んでいる人も多いかもしれません。

数ある銘柄の中で、根強い人気があるのが米国株です。資産を増やすうえで有利な点がたくさんあるのが米国株。

今回は、米国株投資のメリットを8つに分けて紹介します。

米国株のメリット8選

長期的に右肩上がりの成長をしている

国経済は、イノベーションと人口増加を背景に長期的な成長を続けている市場です。

アメリカ経済は過去200年以上にわたり、成長を続けてきました。

特にS&P500やダウ平均といった株価指数は、リーマンショックやコロナショックといった危機を乗り越え、長期的に見れば右肩上がりです。代表的な指数である「S&P500」は、過去50年を見てもおおむね右肩上がりで推移しています。

世界的なIT企業(アップル、マイクロソフト、グーグルなど)が米国に集中しており、これらの企業の成長が指数全体を押し上げてきました。

また、倒産や業績不振の企業があっても、新しい有望企業が常に台頭する「新陳代謝の強さ」も魅力です。

このような背景から、米国株は長期投資に向いている市場として、多くの投資家に選ばれています。

世界をリードする企業に投資できる

米国には、世界の経済やテクノロジーをけん引する超一流企業が数多く上場しています。

たとえば、アップル、マイクロソフト、アマゾン、グーグル(アルファベット)などは、世界的に影響力のある企業です。

こうした企業は安定した売上と利益を持ち、成長性や革新性も抜群です。

日本国内では得られにくい投資先に、個人投資家でも手軽に投資できるのが米国株の魅力。

世界トップクラスの企業に出資できることで、資産成長のチャンスが広がります。

情報開示が透明で、投資家保護の制度も充実

米国の株式市場では、上場企業に対して厳格な情報開示のルールが課されています。

たとえば、四半期ごとの決算報告(10-Q)や年次報告書(10-K)をSEC(証券取引委員会)へ提出することが義務付けられています。

これにより、投資家は企業の財務状況や事業のリスクを公平に把握することができます。

また、内部者取引や粉飾決算などの不正行為には厳しい処罰があり、市場の健全性が保たれています。

証券会社や金融アドバイザーにもフィデューシャリー・デューティ(忠実義務)が求められるなど、投資家保護の意識が強いのが特徴です。

さらに、米国では企業のIR活動も活発で、投資家との情報共有に積極的な姿勢が見られます。

このように、透明性と規律のある制度設計が、米国株の大きな信頼性と魅力につながっているのです。

米ドル資産を保有できる(通貨分散が可能)

米国株を購入するということは、米ドルで資産を持つことを意味します。

これは、日本円だけで資産を保有するよりも、為替リスクの分散につながります。

たとえば、円安が進んだときには、ドル資産の価値が相対的に上がるため、資産全体の目減りを防ぐことができます。

世界的に見ても米ドルは基軸通貨であり、流動性と信頼性が高い通貨です。

長期的な資産形成を目指す上で、通貨を分散しておくことはリスク管理の基本とも言えます。

高配当株・連続増配企業が多い

米国には、毎年のように配当を増やし続けている企業(連続増配企業)が数多く存在します。

たとえばコカ・コーラやジョンソン・エンド・ジョンソンなどは、数十年間も増配を続けている優良企業です。

日本企業に比べて、株主への利益還元意識が強いのも特徴です。

安定した配当収入を重視する投資家にとって、米国株は魅力的な選択肢となります。

さらに、長期で持つことで配当再投資による複利効果も期待できます。

人口の増加が見込まれている

アメリカは先進国の中でも珍しく、今後も人口が増加していくと予測されている国です。

2020年時点での人口は約3.3億人でしたが、2050年には3.8億人を超えるとの見通しもあります。

人口が増えるということは、消費が拡大しやすい環境が続くということ。

たとえば、住宅、教育、医療、食品、娯楽などの分野で需要が高まり、企業の売上が伸びやすくなります。

このような背景のもとで成長していく企業に投資できるのが米国株の魅力です。

また、移民を受け入れる国民性や制度も、人口増加の土台を支えています。

長期的に見ると、人口増加は経済成長の源泉となりやすく、投資先としての安定性を後押しします。

ETFの選択肢が非常に豊富

米国には、S&P500に連動するETF(VOOなど)や高配当ETF(VYM、SPYDなど)、テーマ型ETF(AI・EV関連など)が数多くあります。米国株市場は、投資家向けのETF(上場投資信託)が非常に充実しているのです。

幅広い業種やテーマ、地域に分散投資できるETFが数多く上場されており、初心者から上級者まで選びやすい環境です。

たとえば、S&P500連動の代表的なETFや、テクノロジーやヘルスケア特化型など多様な商品があります。

低コストで手軽に分散投資ができるため、資産運用の効率化にも役立ちます。

また、売買が株式市場でリアルタイムに行えるため、流動性も高く、柔軟な運用が可能です。

こうした多様なETFの存在は、米国株投資の大きな魅力の一つです。

政治が安定している

米国は世界最大の経済大国であり、政治体制も安定しています。紛争やクーデターなどで短い期間に政権が変わる可能性が低い国です。

三権分立が確立されており、法の支配が強く投資家の権利が守られやすい環境です。

政治の透明性や規制の明確さも投資判断をしやすくしています。

また、政策変更も段階的に行われ、市場に急激な混乱をもたらしにくい特徴があります。

こうした政治の安定は、長期的な資産運用において安心材料となります。

世界的なリスクが高まる時でも、米国株は比較的安全な投資先と見なされています。

元本割れリスクや為替リスクは考慮しておこう

米国株投資には多くのメリットがありますが、リスクがゼロというわけではありません。

まず押さえておきたいのが「元本割れリスク」。たとえば、アップル株に投資しても、業績悪化や世界的な景気後退で株価が下がれば、購入時よりも価値が下がり、損をする可能性があります。

さらに注意したいのが「為替リスク」。米国株はドル建てなので、為替の変動によっても損益が左右されます。

たとえば、1ドル=140円の時に買った株が、株価自体は上がっていても、売却時に1ドル=130円になっていれば、円に戻す際に差損が出ることがあります。

逆に、円安になれば為替差益が出ることもあるため、良くも悪くも為替は収益に影響を与える要素です。

米国株を始める際は「余剰資金を全て注ぎ込む」などのギャンブルに近い投資はせずに、「暴落」や「為替の変動」を想定したうえで、資金の一部で運用することが大切です。

リスクを理解し、それでも続けられるかを考えることが、投資を長く続けるコツになります。

初心者は非課税制度が利用できるつみたてNISAがおすすめ

インデックス投資は、1回あたり100円や1,000円といった少額から始めることができます。特に「つみたてNISA」制度を活用すれば、非課税で年間40万円まで投資でき、初心者にとって非常に手軽です。

また、ドルコスト平均法により、高値でも安値でも毎月同じ金額を買うことで、購入価格が平準化されます。

これにより、価格のブレによるリスクも軽減されるという効果も。「最初の一歩が怖い」と感じる初心者こそ、まずは100円からのインデックス投資で投資の感覚を掴んでみましょう。

無理のない範囲で、長期でコツコツ積み上げることが、将来の安心につながります。そして何より、「相場に居続けること」が最大の成果を生むポイントです。

投資を始めたいのなら、支出を見直し、まずは少額のつみたて投資から始めてみましょう。つみたてNISAやiDeCoなどを活用すれば、非課税のメリットもあります。

大事なのは、相場に居続けること。無理をせず、継続的に投資を続けていく方が、長期的には大きなリターンにつながります。

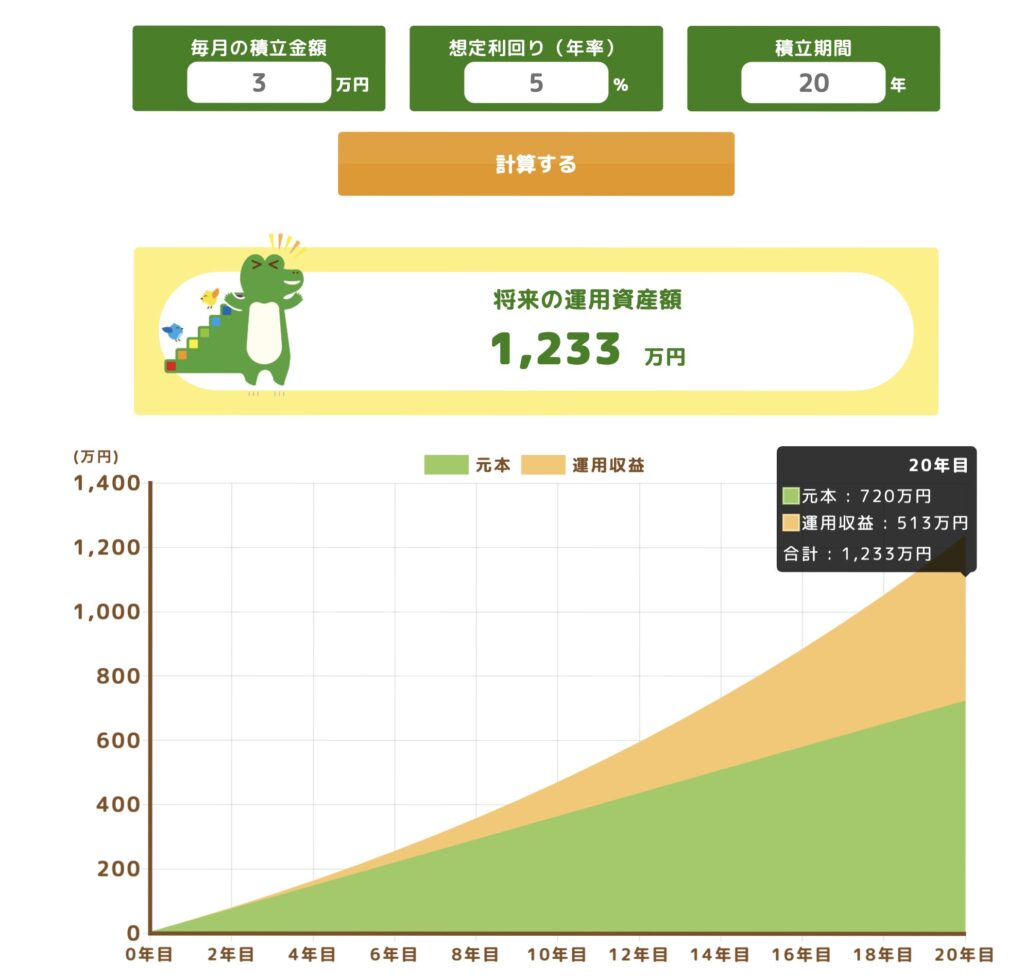

例えば、つみたてNISAの非課税制度を活用すれば、以下のような資産形成のシミュレーションができます。

https://www.fsa.go.jp/policy/nisa2/tsumitate-simulator/(参考:2025-06-04)

このつみたてNISAを利用して毎月3万円を想定利回り5%で運用した場合、20年後は元本720万円、運用収益513万円、併せて1,233万円の資産になります。

つみたてNISAは非課税ですから、運用収益513万円がそのまま手に入ります。

まとめ:米国株投資は初心者にも心強い選択肢

米国株は「高成長」「分散性」「情報の透明性」など、資産運用を始めたい人にとって有利な条件がそろっています。

まずはNISAなどの非課税制度を活用し、少額から始めてみましょう。

長期的に見れば、着実に資産を築く手助けになってくれるはずです。

ランキングに参加しています。ポチッとしてもらうと、とても励みになります(^-^)/

記事が気に入ったら

フォロープリーズ!

Wrote this articleこの記事を書いた人

あかぐり

クレジットカードを使い続けて10年以上。初めてクレジットカードを作る人に向けて、また、サイトに来てくれた人の経験や知識に「ちょい足し」するべく、クレジットカードの実体験とお金に関する情報を発信しています。