良い株を選ぶだけで安心していませんか?

「この企業は将来性があるから、株を買っておけば大丈夫!」

そう思って投資したのに、なぜか思ったほど資産が増えない——。

その原因は、見落とされがちな“手数料”にあるかもしれません。

どんなに優れた銘柄を選んでも、高すぎるコストがリターンを削ってしまうことがあるのです。

これから投資を始める方こそ、株の“質”だけでなく、手数料にも目を向けることが大切です。

手数料の種類には何がある?

株式や投資信託などを購入・保有する際には、以下のような手数料がかかります。

- 購入時手数料(販売手数料) 商品によっては数%かかることも。今ではネット証券を中心に「購入手数料ゼロ」のファンドも増えています。

- 信託報酬(運用管理費) 保有している間、年0.1%~1.5%程度かかる。見落としやすいですが、長期保有では大きな差になります。

- 信託財産留保額 投資信託を解約する際に発生する場合があります。0.1〜0.3%程度が一般的です。

手数料が高いと、どれだけ損する?

たとえば、100万円を年5%で20年間運用する場合を比べてみましょう。

- 手数料1.5%のファンド:最終的な資産額 約200万円

- 手数料0.1%のファンド:最終的な資産額 約265万円

たった1.4%の違いで、20年後には65万円以上の差が出ることも。

投資のリターンをしっかり活かすには、コストを抑えることが鍵になります。

手数料の低い銘柄を選ぶには?

初心者でも簡単にコストを抑えられる方法として、以下のポイントがあります。

信託報酬(投資信託の場合)

- 年0.1〜0.3%以下が低コストの目安。

- 同じ指数(例:S&P500)に連動するファンドでも、信託報酬に差がある。

- 例:「eMAXIS Slimシリーズ」は信託報酬が特に低いと人気。

販売手数料(購入時手数料)

- 「ノーロード」=販売手数料ゼロのものを選ぶ。

- 銀行や証券会社で勧められる商品は販売手数料がかかることが多いので注意。

売買手数料(株・ETFの場合)

- ネット証券では「売買手数料無料」のETFも多くある。

- 例:SBI証券や楽天証券では「米国ETFの買付手数料が無料」の対象銘柄あり。

為替手数料(外国株・外国ETFの場合)

- 為替の両替時に手数料がかかる(例:ドル⇄円で片道25銭など)。

- 住信SBIネット銀行などで為替コストが安く抑えられるルートを使うとお得。

スプレッド(FX・一部ETF)

- 買値と売値の差が広いと、その分実質的なコストが増える。

- 流動性の高い銘柄(売買が活発なもの)はスプレッドが狭く、有利。

総経費率(ETFなど)

- 信託報酬に加えてその他費用も含んだ「実質コスト」に注目。

- 目論見書やファンドレポートで確認できる。

NISA対象商品は比較的手数料が抑えられていることが多い

NISA(少額投資非課税制度)では、非課税のメリットを活かすために低コストの商品が多く選ばれています。特に「つみたてNISA」の対象商品は、金融庁が長期・積立・分散投資に適した低コスト商品に限定しています。

また、SBI証券や楽天証券では「NISA口座なら米国ETFの買付手数料が無料」などの優遇措置もあり、海外ETFも手数料を抑えて購入できます。

一方、一般の投資信託の中には販売手数料が2〜3%かかるものもあるため、NISA対象商品の方がコスト効率が良いことが多いのです。

長期で資産形成をするなら、「非課税+低コスト」の恩恵を最大限活かせるNISAをうまく活用しましょう。

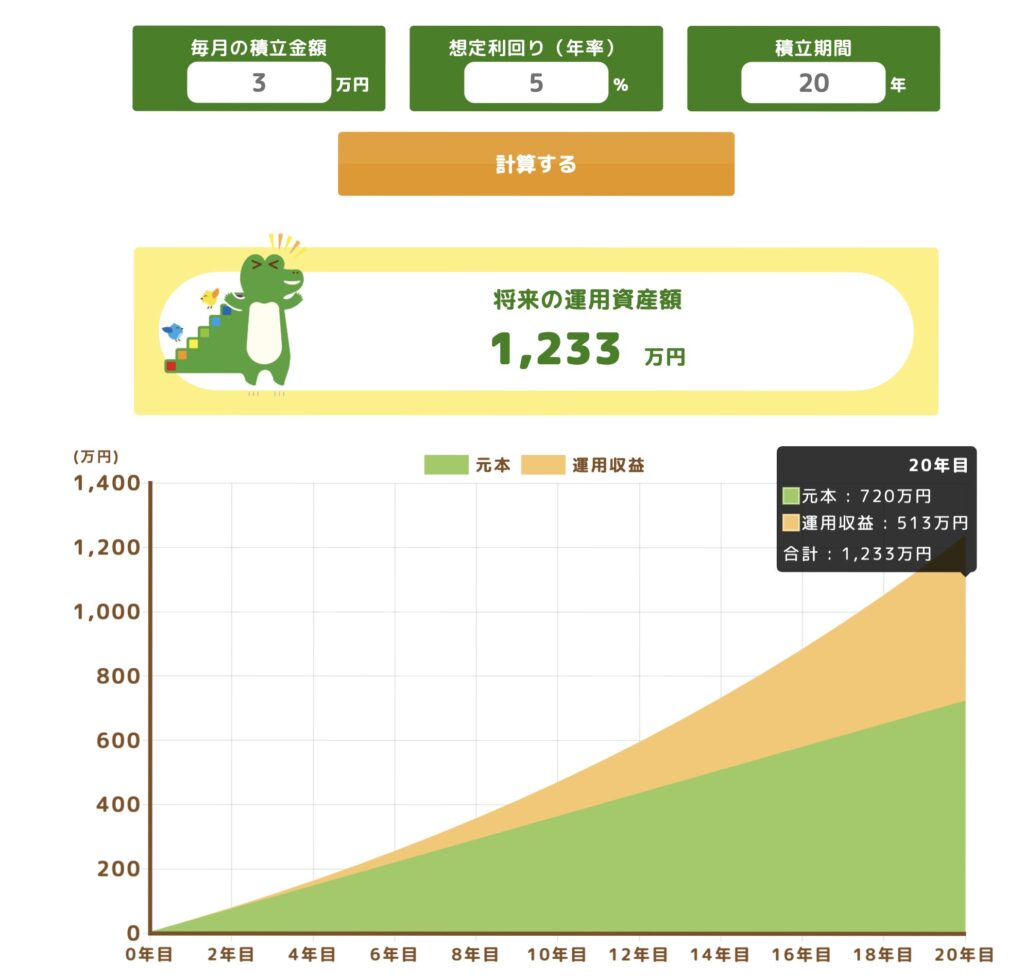

例えば、つみたてNISAの非課税制度を活用すれば、以下のような資産形成のシミュレーションができます。

https://www.fsa.go.jp/policy/nisa2/tsumitate-simulator/(参考:2025-06-04)

このつみたてNISAを利用して毎月3万円を想定利回り5%で運用した場合、20年後は元本720万円、運用収益513万円、併せて1,233万円の資産になります。

つみたてNISAは非課税ですから、運用収益513万円がそのまま手に入ります。

初心者はつみたてNISAの少額投資がおすすめ

投資初心者には、つみたてNISAを利用した少額投資がおすすめです。

つみたてNISAでは、年間120万円までの非課税投資枠があり、運用益に税金がかかりません。

たとえば、月1万円からでも始められるので、生活を圧迫せずにコツコツ投資できます。

初心者がいきなり大きな金額を投資すると、相場の下落で不安になり、損失を確定してしまうリスクがあります。

しかし、少額で長期的に投資を続けることで、相場の上げ下げにも自然と慣れていきます。

実際、毎月の積立で「高値でも安値でも買い続ける」ことにより、**購入価格が平均化される(ドルコスト平均法)**というメリットも。

つみたてNISAは、金融庁が選定した長期・分散投資に適した商品に限定されているため、商品選びで大失敗するリスクも低めです。

少額でも「市場に居続けること」が、将来の資産形成への第一歩になります。

コストを見ずに選ぶと、こんな落とし穴も

「人気ランキング上位」にある商品=手数料が安いとは限らない

証券会社の「人気ランキング上位」に掲載されている商品が、必ずしも手数料が安いとは限りません。

たとえば、販売手数料が3%近くかかるアクティブファンドでも、広告や営業力によって一時的にランキング上位に入ることがあります。

たとえば「◯◯成長株ファンド」のような商品名で人気を集めていても、信託報酬が年1.5%以上というケースも珍しくありません。

一方で、手数料が非常に安い「eMAXIS Slimシリーズ」や「SBI・Vシリーズ」などのインデックスファンドは、知名度はあってもランキング上位にないこともあります。

「人気」ではなく「中身(手数料や運用実績)」をチェックすることが、長期で後悔しない投資につながります。

銀行の窓口で紹介される商品は、高い手数料が設定されていることも

銀行の窓口で紹介される投資信託や保険商品には、高い手数料が設定されていることがよくあります。

たとえば、「安心の海外債券ファンド」などの名称で勧められる商品は、購入時手数料が3%、信託報酬が年2%前後というケースも。

「将来のために」と勧められて入った外貨建て保険が、実は解約返戻金が元本割れする仕組みだった、という相談も少なくありません。

銀行は商品を売ることで手数料収入を得ているため、手数料の高い商品を優先的に勧める傾向があります。

そのため、「窓口でおすすめされた=安心」ではなく、自分で手数料や商品内容を確認することがとても重要です。

「毎月分配型投資信託」なども魅力的に見えますが、実質的に元本が削られている場合もあるため要注意

「毎月分配型投資信託」は、毎月お金がもらえるという魅力から人気があります。

しかし、その分配金の原資が利益ではなく、元本から支払われている場合もあるため要注意です。

たとえば、月に1万円の分配金をもらっていても、運用益が出ていなければ自分のお金を少しずつ取り崩している状態です。

結果として、基準価額(投資信託の価格)は徐々に下がっていくことになり、資産が目減りしてしまいます。

「もらえるからお得」と思っていたら、5年後には元本の半分以下になっていたというケースも。

分配型商品を選ぶ際は、運用報告書などで分配の内訳(元本・収益)を確認することが大切です。

良い投資家は手数料のチェックを怠らない

投資で利益を上げるために、多くの人が「どの銘柄が上がるか」「今は買い時か」ばかりを気にします。ですが、本当に良い投資家は“手数料”にも注目しています。

たとえば、AさんとBさんが同じインデックスファンドに100万円を20年投資するとします。Aさんが年0.1%の信託報酬の商品を選び、Bさんは年1.0%の商品を選んだ場合、20年後の差は約40万円以上になることも。

Aさんのように手数料の低さ=資産の守備力と考える姿勢が大切です。

投資信託を選ぶときに「販売手数料無料(ノーロード)」「信託報酬0.1%以下」といった条件を確認するのは、経験豊富な投資家の基本動作。

また、短期売買でも、売買手数料やスプレッド(買値と売値の差)を意識することで、無駄なコストを避けて収益を守ることができます。

「見えにくいコスト」にも目を配ることが、長期的に成果を上げる投資家になる第一歩です。

6. まとめ:株の「質」×「手数料」で総合的に判断を

投資で成功するためには、「良い銘柄を選ぶ」だけでなく、「コストを抑えて運用効率を上げる」視点も欠かせません。

特に長期運用では、わずかな手数料差が大きな結果の差となります。

商品を選ぶ際は、必ず「信託報酬」や「購入時手数料」などを確認し、総合的に判断する習慣をつけましょう。

ランキングに参加しています。ポチッとしてもらうと、とても励みになります(^-^)/

記事が気に入ったら

フォロープリーズ!

Wrote this articleこの記事を書いた人

あかぐり

クレジットカードを使い続けて10年以上。初めてクレジットカードを作る人に向けて、また、サイトに来てくれた人の経験や知識に「ちょい足し」するべく、クレジットカードの実体験とお金に関する情報を発信しています。